การยื่นแบบ ภงด 50

10 เคล็ดลับการยื่นแบบ ภงด 50

ผู้ใดยื่นแบบ ภ.ง.ด.50 ไปแล้ว ไม่เคยถูกสรรพากรสะกิด นับว่าโชคดียิ่งกว่าถูกหวย ส่วนผู้ที่โชคไม่ดี มักจะถูกเทียบเชิญ (หมายเรียก) ให้ส่งบัญชีและเอกสารไปให้เจ้าหน้าที่ทำการตรวจสอบย้อนหลัง ซึ่งมักจะลงเอยด้วยการถูกประเมินภาษีเพิ่มเติม ไม่มากก็น้อย

บางคนอยู่ดีไม่ว่าดี ดันไปยื่นคำร้องขอคืนภาษี กลุ่มนี้เทียบได้กับการไปแงะอ้อยจากปากของช้าง… ผลลัพธ์จะเป็นเช่นไร ท่านผู้อ่านคงหลับตานึกภาพออกกระมัง!

จากสถิติของการตรวจสอบภาษีอากรพบว่า ไม่มีบริษัทใดในประเทศไทย ยื่นเสียภาษีอย่างถูกต้องบริสุทธิ์ผุดผ่อง โดยไม่มีข้อผิดพลาดเลย ไม่ว่าบริษัทนั้นจะมีขนาดเล็ก กลาง หรือใหญ่ จนกระทั่งยักษ์ใหญ่ก็ตามที ทั้งนี้เพราะสาเหตุหลายประการ อาทิ ความซับซ้อนของตัวบทกฎหมาย และความไม่สมบูรณ์ของระบบบัญชีและเอกสารในระบบธุรกิจของบ้านเรา ทำให้กิจการที่ดีก็พลอยขาดเอกสารบางส่วนไปด้วย เป็นต้น

อีกเพียง 2 เดือนก็จะเป็นเส้นตายของการยื่นแบบ ภ.ง.ด.50 เพื่อชำระภาษีเงินได้นิติบุคคลอีกครั้งหนึ่ง ผู้เขียนจึงขอมอบคาถาสัก 10 ข้อพอสังเขปเพื่อเป็นอุทาหรณ์ และข้อควรระวังก่อนยื่นแบบ หวังว่าคงเป็นประโยชน์ได้บ้างตามสมควร…

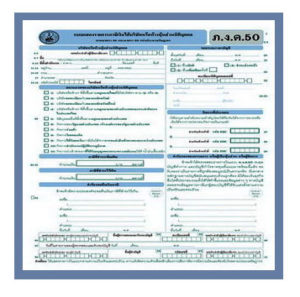

1. ให้กรอกแบบ ภ.ง.ด.50 ตามคำแนะนำท้ายแบบ

ข้อผิดพลาดที่ตรวจพบเนืองๆ มีหลายลักษณะ อาทิ กรอกรายได้ที่ต้องเสียภาษี กับรายได้ที่ไม่ต้องเสียภาษีสลับช่องกัน จึงเป็นเหตุให้ถูกออกหมายเรียกก็มี บางรายไม่ใช้แบบติดสติ๊กเกอร์ที่สรรพากรส่งให้ แต่กลับกรอกชื่อ ที่อยู่ และเลขประจำตัวผู้เสียภาษีด้วยมือและผิดพลาด จึงถูกวิเคราะห์ว่ามิได้ยื่นแบบเพราะเครื่องคอมพิวเตอร์ค้นไม่พบ เป็นต้น

2. งบการเงิน (งบดุล งบกำไรขาดทุน) ควรเปิดเผยข้อมูลเท่าที่จำเป็น

บางรายแสดงรายละเอียดของรายการบัญชีมากเกินไป จึงเปิดช่องให้ถูกวิเคราะห์พบความผิดพลาดได้ง่าย วิธีที่ดีที่สุดคือเปิดเผยข้อมูลเพียงเท่าที่ ก.บช. กำหนดบังคับไว้… เข้าทำนอง “พูดน้อยผิดน้อย พูดมากก็ต้องผิดมากเป็นธรรมดา”

3. หมายเหตุประกอบงบการเงิน ไม่ควรมีการสารภาพบาป

ตัวอย่างของบริษัทรายหนึ่งเปิดเผยว่า ได้มีการกู้ยืมเงินจากต่างประเทศเพื่อซื้อเครื่องจักรขนาดใหญ่ โดยมีระยะเวลาผ่อนชำระเงินกู้พร้อมดอกเบี้ยเริ่มแต่ปี 2537 เป็นเวลา 5 ปี… จากการตรวจสอบ ภ.ง.ด.54 ไม่ปรากฏว่าบริษัทได้หักภาษีเงินได้ ณ ที่จ่ายตามมาตรา 70 ในอัตรา 15% ของค่าดอกเบี้ยจ่าย แต่อย่างใด!

4. ให้พยายามหลีกเลี่ยง ‘การขอคืนภาษี’

ในบรรดาเหล่าผู้กล้าที่อาจหาญเข้าไปอุ้มลูกเสือ ล้วนเสียชีวิตภายในถ้ำมานับไม่ถ้วน…ดังนั้น ถ้าบัญชีของท่านไม่ดีและถูกต้องจริงๆ แล้วไซร้ ผู้เขียนขอเตือนว่า “อย่าดีกว่า!”

5. ไม่ควรยื่นแบบเพิ่มเติมบ่อยๆ

เพื่อนคนหนึ่งของผู้เขียนเป็นผู้สอบบัญชี จึงเป็นคนละเอียดละออได้แนะนำให้ลูกค้ารายหนึ่งยื่นแบบ ภ.พ.30 เพิ่มเติมเดือนละ 3-4 ฉบับอยู่เป็นนิจ ทั้งๆ ที่เป็นข้อผิดพลาดเพียงเล็กๆน้อยๆ (ขอคืนภาษีบ้าง ชำระเพิ่มเติมบ้าง) ก็เลยถูกสรรพากรเรียกตรวจปฏิบัติการภาษีมูลค่าเพิ่มบ่อยๆ และถูกประเมินภาษี จนแทบหมดกำลังใจทำการค้า! … เลยได้ข้อสรุปว่า การยื่นแบบถี่ๆ เช่นนี้ เสมือนมีนางกวักชั้นดีอยู่ในบ้าน (ไว้กวักเรียกสรรพากร) นั่นเอง!

6. อัตรากำไรขั้นต้นต่ำไปมักจะถูกเพ่งเล็ง

ในการวิเคราะห์งบการเงินเพื่อคัดเลือกรายมาทำการออกหมายเรียกจุดหนึ่งที่ต้องพิจารณาเสมอคือ ‘อัตรากำไรขั้นต้น’ โดยจะเทียบเคียงกับอัตรากำไรปีก่อนๆ ของบริษัทเอง และ/หรือเทียบเคียงกับธุรกิจประเภทเดียวกัน

7. ‘เงินสด’ คงเหลือมากเกินไป บ่งว่าทำบัญชี 2 ชุด

ตามระบบการควบคุมภายใน (internal control) ที่ดี กิจการควรรับจ่ายเงินผ่านระบบธนาคาร โดยมี ‘เงินสดย่อย’ (petty cash) ไว้ใช้จ่ายเบ็ดเตล็ด ดังนั้น งบการเงินของบริษัทใดแสดงเงินสดคงเหลือในมือมากๆ จึงเป็นเครื่องชี้ว่าไม่สุจริต เว้นแต่บางกิจการที่ค้าขายด้วยเงินสด เช่น กิจการร้านอาหาร และร้านค้าปลีก เช่น 7-ELEVEN ฯลฯ ก็พอรับฟังได้

8. บัญชี ‘เจ้าหนี้เงินยืมกรรมการ’ บ่งว่าอาจหลบรายได้

แหล่งที่มาของเงิน (source of fund) ของบริษัทมี 3 แหล่งใหญ่ๆ คือได้มาจากการกู้ยืม การลงทุน/เพิ่มทุนของผู้ถือหุ้น และกำไร (รายได้ท่วมรายจ่าย)

หลายบริษัทรับเงินค่าขายสินค้า แต่ลงบัญชีเป็นเงินกู้ยืมจากกรรมการ บางรายแจ้งว่ากู้มา โดยมีเศษ ทศนิยมก็มี เช่น 310,401.33 บาท เป็นต้น ซึ่งเมื่อไต่สวนแล้ว ล้วนเป็นการแจ้งเท็จ จึงต้องถูกประเมินภาษีเพิ่มเติม 30% ของยอดเงินดังกล่าว พร้อมเบี้ยปรับ 1 เท่าและเงินเพิ่มอีก 1.5%

9. การแจ้งเลิก แจ้งย้าย ก็มักจะถูกตรวจสอบ

เป็นธรรมเนียมของสรรพากรมาแต่โบราณกาล กรณีมีผู้มาแจ้งขอเลิกกิจการหรือขอย้ายข้ามเขต ก็มักจะต้องถูกสรรพากรท้องที่เดิม ทำการตรวจสอบภาษี นัยว่าเป็นการเคลียบัญชีกันก่อนจะจาก แต่บางคนบอกว่าเป็นการเสียเงินเพื่อเซ่นเจ้าที่เจ้าทางเพื่อความเป็นศิริมงคล!

10. ประเด็นที่มีกฎหมายลูกต้องถูกตรวจสอบเสมอ

กรณีดังกล่าวได้แก่ ค่าเสื่อมราคาทรัพย์สิน (พ.ร.ฎ. # 145) ค่ารับรอง (กฎกระทรวง # 143) หนี้สูญ (กฎกระทรวง #186) เป็นต้น เพราะหลักเกณฑ์ตามกฎหมายลูก จะแตกต่างจากหลักการบัญชี จึงมักปฏิบัติผิดพลาดกันอยู่เสมอๆ…เรียกว่าจิ้มไปตรงไหน ก็มักจะได้ภาษีเพิ่มเป็นนิจ

การเสียเวลาสอบทานข้อมูลเสียแต่ต้น ก่อนจะยื่นแบบ จะช่วยให้ท่านสบายใจได้ว่าอย่างน้อยก็ไม่มีข้อผิดพลาดใหญ่ๆ ให้ช้ำใจในภายหลัง…เพราะความช้ำใจจากความแตกแยกในสังคมทุกวันนี้ ก็หนักหนาสากรรจ์อยู่แล้ว อย่าให้ต้องช้ำซ้ำสองเพราะ ‘สรรพากร’ อีกเลย สาธุ!

ขอบคุณบทความดีดี เขียนโดย : อมรศักดิ์ พงศ์พศุตม์ Tax & Business Magazine